相続が発生すると税務署から「相続についてのお尋ね」が送られてくることがあります。

税務署は、市区町村からの死亡リストや不動産の情報、保険会社から税務署に提出される生命保険金の調書等、過去の確定申告書などからおおまかな遺産額を把握しています。

しかし、税務署はお亡くなりになった方の財産すべてを把握しているわけではないので、お尋ねによって確認を求めます。

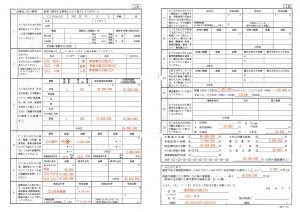

「相続についてのお尋ね」の書き方をまとめました。

記載例はこちらからご参照ください。

なお、下記の番号は、お尋ねの事項と合わせてあります。

Contents

1.亡くなられた方の氏名等

- 確定申告書等の提出状況について

サラリーマンなどで年末調整のみの場合には「無」、自営業の方や不動産所得がある方、医療費控除などの適用のため確定申告をされた方は「有」を囲みます。 - 勤務先

分かる範囲で記載します。

2.法定相続人

- 法定相続人の数

相続の放棄をした人がいる場合は、その放棄がなかったものとした人数を記載します。

【例】 相続人は妻と長男、二男だが、二男は相続放棄をした・・・法定相続人は妻と長男、二男の3人

被相続人に養子がいる場合には、法定相続人の数に含められる養子の数は次のようになります。

・被相続人に実子がいる場合・・・・1人まで

・被相続人に実子がいない場合・・・2人まで

- 続柄

妻、長男、二男、長女、二女、父、母、弟などと記載します。

3.亡くなられた方の不動産について

【宅地の例】

- 筆数・・・2 筆ごとの数を記載します。

- 地積・・・200 登記簿謄本や固定資産税課税明細書から記載します。

- 固定資産税評価額・・・固定資産税課税明細書などから記載します。

- 財産評価額(相続税評価額)・・・路線価×地積

貸地の場合は×(1―借地権割合)、貸家建付地の場合には×(1―借地権割合×借家権割合×賃貸割合)

【建物の例】

- 筆数棟数・・・1 棟ごとの数を記載します。

- 地積床面積・・・登記簿謄本や固定資産税課税明細書から記載します。

- 固定資産税評価額・・・固定資産税課税明細書から記載します。

- 財産評価額(相続税評価額)・・・自宅などの場合には、固定資産税評価額と同じ金額を記載します。貸家の場合には、固定資産税評価額×(1―借家権割合×賃貸割合)の金額を記載します。

4.亡くなられた方の株式など

- 銘柄・・・残高証明書や取引報告書などから記載します。

- 数量・・・残高証明書や取引報告書などから記載します。

- 金額・・・上場株式の場合は、原則として、次の最少の金額が単価となります。

①相続開始日の最終価格

②相続開始日の属する月の最終価格の平均額

③相続開始日の属する前月の最終価格の平均額

④相続開始日の属する前々月の最終価格の平均額

計算の仕方はこちら

相続税申告時の上場株式の具体的な評価方法

- 取扱証券会社等・・・残高証明書や取引報告書から記載

5.現金・預貯金

残高証明書や通帳から記載します。現金については、貸金庫などにあったものも含めて記載します。

6.生命保険金

- 受取金額

保険会社から死亡保険金として受け取った金額を記載します。 - 非課税金額

500万×法定相続人○人 ・・・上記2の法定相続人の数を記載して計算します。

7.退職手当金

生命保険金と同様に記載します。

8.上記以外の財産

上記3~7以外の財産がある場合には、種類、数量、金額を記載します。

9.相続時精算課税

亡くなられた方からの生前贈与について、相続時精算課税制度の適用を受けている場合には、その適用を受け贈与を受けた財産については、相続税の課税対象となるため記載する必要があります。

- 財産の種類・・・もらった財産の種類(例えば現預金など)

- 数量・・・もらった財産の数量(株式などであれば株数、土地であれば地積を記載)

- 金額・・・贈与税の申告をした際の評価額

- 贈与を受けた時期・・・贈与税の申告書の控えなどから記載する。

10.亡くなられた方からの死亡前3年以内の贈与

9の相続時精算課税以外にも、相続開始前3年以内に亡くなられた方から贈与を受けた財産については、相続財産に加算され相続税の課税対象となります。

贈与税の基礎控除110万円以下の財産についても加算対象となりますので、100万円の現預金の贈与でも記載の必要があります。

記載例は、9の相続時精算課税と同様となります。

11.葬式費用

葬儀にかかった費用を記載します。お寺へのお布施などについては、支払った金額、お寺の名前と住所を記載します。

12.借入金

亡くなられた方に、借入金があった場合には、住所、氏名を記載します。借入金額は、相続が開始した際の借入金の残高を記載します。

13.未納税金

亡くなられた方が支払うべきであった税金で、相続が発生した際にまだ支払っていなかったものを記載します。

- 所得税・・・準確定申告による所得税の税額や、1月に相続が発生した場合の、前年分の所得税などをまだ支払っていない所得税の金額を記載します。

- 固定資産税・・・相続が発生した際に未納であった各期の固定資産税や、1月1日以降に相続が発生した場合のその年分の固定資産税の金額を記載します。

- 住民税・・・相続が発生した際に未納であった住民税の金額を記載します。

- その他の税金・・・後期高齢者医療保険料などで相続が発生した際に未納であった金額を記載します。

正味の遺産額の計算

各小計をプラスマイナスして正味の遺産額を計算します。

相続税の申告が必要か否か

2で記載した法定相続人の数から計算した遺産に係る基礎控除額(A)を計算します。

この様式は、平成26年12月31日以前に相続が発生した方のものですので、算式が5,000万円+1,000万円×法定相続人の数となっています。平成27年1月1日以降に相続が発生した場合には、3,000万円+600万円×法定相続人の数となります。

ひとつ前で計算した正味の遺産額を転記します。(B)

計算の結果、(A) >(B)となれば、相続税の申告は不要となります。

相続人の住所、氏名、電話番号を記載して税務署に提出しましょう。

相続に関する無料相談を行っております。

相続税の相談、遺産相続の相談は、東京、新宿の大橋相続税理士事務所へ。

投稿者プロフィール

最新の投稿

相続2017.03.27【平成29年度版】7月の路線価発表前に路線価を予測する【渋谷区】

相続2017.03.27【平成29年度版】7月の路線価発表前に路線価を予測する【渋谷区】 相続2016.12.16平成27年分の相続税の申告状況について

相続2016.12.16平成27年分の相続税の申告状況について 相続2016.12.02相続税の申告状況、税務調査の状況について(平成27事務年度)

相続2016.12.02相続税の申告状況、税務調査の状況について(平成27事務年度) 相続税2016.10.03世田谷区の相続税における土地評価

相続税2016.10.03世田谷区の相続税における土地評価

Pingback: 相続税の申告要否検討表 | 相続税の申告と相談なら大橋相続税理士事務所|東京都新宿区